تحولت مصداقية بنك الاحتياطي الفيدرالي من مكافحة التضخم تحت قيادة فولكر إلى مُنشئ تفاوت الثروة ومُحارب التضخم تحت قيادة باول. والجميع يعرف ذلك.

بواسطة وولف ريختر بالنسبة شارع وولف.

على الرغم من أن هذا يبدو غريبًا بشكل مذهل ومحير للعقل ، إلا أنه حقيقة: لقد كان التضخم يرتفع منذ أكثر من عام ، ويزداد سوءًا وأسوأ ، بينما نفى بنك الاحتياطي الفيدرالي ذلك بالقول ، حسنًا ، الاقتصاد يتعافى ، ثم نفى ذلك بالقول ، حسنًا ، إنه مجرد “التأثير الأساسي”. وعندما انفجر التضخم بعد انتهاء التأثير الأساسي ، قال بنك الاحتياطي الفيدرالي إنه كان صورة “عابرة” بسبب بعض عقبات سلسلة التوريد. وحتى عندما أقر بنك الاحتياطي الفيدرالي في الخريف الماضي بأن التضخم قد انتشر إلى الخدمات والإيجارات ، والتي ليس لها سلاسل توريد في جميع أنحاء الصين ، فقد أقر أنه في الواقع كانت هناك مشكلة تضخم – المحور السيئ السمعة.

في ذلك الوقت كان الوقت قد فات. لقد ترسخت “العقلية التضخمية” ، كما أسميتها منذ أوائل عام 2021 ، بقوة.

لقد كنت أصرخ بشأن ذلك منذ أكثر من عام. بحلول يناير 2021 ، صرخت بذلك كان التضخم ينتشر على نطاق واسع في الاقتصاد. بحلول فبراير 2021 ، صرخت بذلك كان التضخم ينتشر في قطاع الخدمات. وصرخت بشأن التضخم في قطاع النقل. بحلول مارس 2021 ، كان من الواضح ، حتى بالنسبة لي ، هذا “sشيء كبير قد تغير“، استنادًا إلى حقيقة أن المستهلكين كانوا مستعدين فجأة لدفع أسعار مجنونة تمامًا للسيارات المستعملة ، في حين كان بإمكان العديد منهم فقط دفع ما لديهم بالفعل لفترة أطول ، مما قد يؤدي إلى انخفاض السوق ، ومعه الأسعار.

لكن لا ، بدأ المستهلكون فجأة في دفع أي شيء. وأنا موثقة كيف تمكنت الشركات من تمرير أسعار أعلى لأنه فجأة أصبح الجميع على استعداد لدفع أي شيء. وبحلول أبريل ، كانت أسعار المنتجين تتدهوروتمكنت الشركات من نقلها ، فلا مشكلة. وفي أبريل ، بدأت في استخدام مصطلح لهذه الظاهرة:العقلية التضخمية “وكيف ترسخت فجأة.

بحلول ذلك الوقت في نيسان (أبريل) ، كان من الواضح بما لا يدع مجالاً للشك أن التضخم سيصبح مشكلة كبيرة لأن العقلية التضخمية قد ترسخت مع قيام الشركات بدفع أسعار أعلى ، واثقة من قدرتها على تمريرها ، ومع استعداد المستهلكين لدفع أي شيء.

وطوال الوقت – على الرغم من صراخنا في الخنادق – تمسك بنك الاحتياطي الفيدرالي بهراءه “العابر” ، بينما استمر في إلقاء كميات ضخمة من البنزين على النار المشتعلة بالفعل ، عن طريق قمع أسعار الفائدة وطباعة الأموال ، باعتباره مجرد مدافع تضخم حقيقي سيكون.

وبعد ذلك عندما لم يعد بنك الاحتياطي الفيدرالي أخيرًا قادرًا على التخلص منه في خريف عام 2021 ، حيث استمر التضخم في التدهور سوءًا ، اتخذ بنك الاحتياطي الفيدرالي محوره السيئ السمعة شفهيًا. لكنها استمرت في صب البنزين على النار.

بنك الاحتياطي الفيدرالي في النهاية بدأت في ببطء قم بإعادة كمية البنزين التي كان لا يزال يضخها مباشرة على النار: لقد خفضت التيسير الكمي تدريجيًا بدلاً من إنهائه الديك الرومي البارد في ذلك الوقت وهناك عندما فعل المحور. وقد وضعت رفع الأسعار على الطاولة لعام 2022 ، بدلاً من رفعها في الحال. والتضخم يزداد سوءا.

خطأ في السياسة بعد خطأ في السياسة – مع عواقب وخيمة. بدأت التسهيلات الكمية في التراجع الآن ، لكن أسعار الفائدة في سياسة بنك الاحتياطي الفيدرالي لا تزال بالقرب من 0٪. و ارتفع تضخم مؤشر أسعار المستهلكين إلى 7.9٪.

لكن الكثير من فئات الأسعار الفردية قد تلاشت تمامًا ، لا سيما تلك التي ينفق فيها الأقل ثراءً الكثير من أموالهم. علي سبيل المثال:

- السيارات المستعملة: + 41.2٪

- بنزين: + 38.0٪

- مرافق الغاز: + 23.8٪

- لحم البقر ولحم العجل: + 16.2٪

- لحم الخنزير: + 14.0٪

- الدواجن: 12.5٪

- السيارات الجديدة: + 12.4٪

- البيض: + 11.4٪

- فواكه طازجة: + 10.6٪

- الأسماك والمأكولات البحرية: + 10.4٪

- الكهرباء: + 9.0٪

أكثر بنك الاحتياطي الفيدرالي تهورًا على الإطلاق.

إذن لدينا الآن هذا الوضع المجنون ، حيث يوجد الاحتياطي الفيدرالي ما يزال قمع معدل الأموال الفيدرالية الفعال (EFFR) إلى 0.08٪ بينما التضخم في مؤشر أسعار المستهلكين يحتدم عند 7.9٪ ومن المرجح أن يزيد عن 8٪ قريبًا.

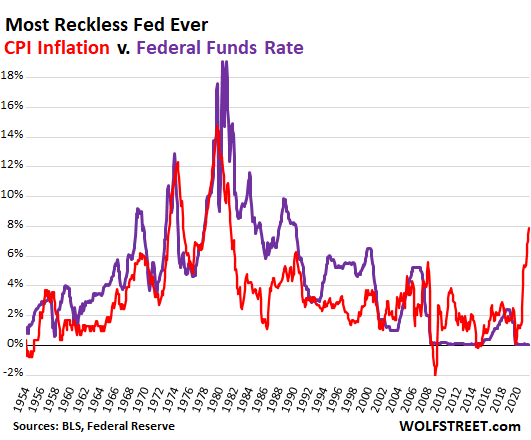

بالعودة إلى أيام التضخم المرتفع – سبعينيات وثمانينيات القرن الماضي – كانت هناك لحظات كان فيها تضخم مؤشر أسعار المستهلك عند 7.9٪ ، حيث تجاوزه إما في طريقه إلى الأعلى أو في طريقه إلى الأسفل.

ولكن في تلك اللحظات التي كان مؤشر أسعار المستهلك فيها 7.9٪ ، كان مؤشر EFFR:

- أكتوبر 1973 ، ارتفاع معدل التضخم ، EFFR = 10.8٪

- سبتمبر 1975 ، انخفاض التضخم: EFFR = 6.2٪

- ارتفاع التضخم في أغسطس 1978: EFFR = 8.0٪

- فبراير 1982 ، انخفاض التضخم: EFFR =14.8٪

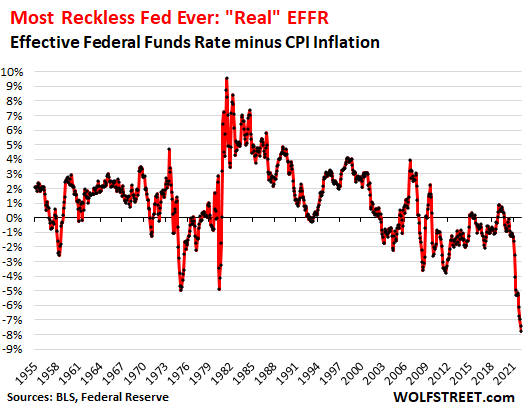

وهذا ما تبدو عليه هذه العبثية ، بالعودة إلى عام 1955 ، عندما بدأت بيانات EFFR. الخط الأحمر = CPI ؛ الخط البنفسجي = EFFR. يوثق هذا الرسم البياني سبب كون هذا هو أكثر بنك الاحتياطي الفيدرالي تهورًا على الإطلاق:

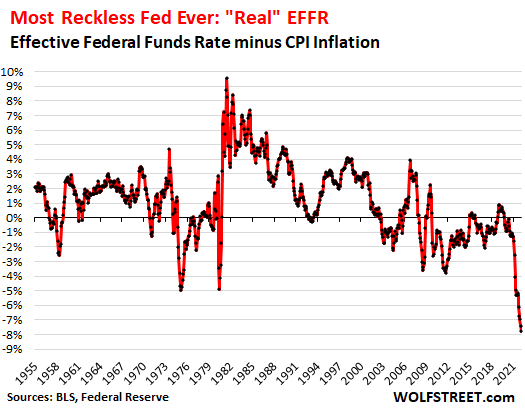

EFFR “الحقيقية”: لا شيء يقترب من التهور. ينتج EFFR ناقص CPI معدل التضخم المعدل أو EFFR “الحقيقي”. معدل EFFR الحقيقي الآن هو -7.8٪ ، وهو الأدنى والأسوأ في التاريخ المسجل ، مخطط آخر يوثق سبب كون هذا هو أكثر بنك الاحتياطي الفيدرالي تهورًا على الإطلاق:

سيكون من الصعب تغيير مصداقية بنك الاحتياطي الفيدرالي باعتباره حريقًا للتضخم.

اكتسب بنك فولكر الفيدرالي ، في أوائل الثمانينيات ، المصداقية كمكافح للتضخم. وقد أفاد هذا الاقتصاد لما يقرب من 40 عامًا. حتى أنه دفع بنك الاحتياطي الفيدرالي إلى فورة طباعة النقود أثناء وبعد الأزمة المالية دون التسبب في تضخم متفشي من النوع الذي نواجهه الآن.

ولكن من خلال ضخ كميات كبيرة من البنزين في ظل التضخم الهائل بالفعل لأكثر من عام – عندما كان الكثير من الناس ، بمن فيهم أنا ، يصرخون بشأن ذلك لأنه كان واضحًا جدًا – فقد قضى بنك الاحتياطي الفيدرالي على مصداقيته كمكافح للتضخم ، وأصبح بدلاً من ذلك أكبر حريق متعمد للتضخم في العالم. والجميع يعرف ذلك.

لن يصدق أحد عندما يقول بنك الاحتياطي الفيدرالي إنه جاد في كبح جماح التضخم. التضخم هو في جزء منه ظاهرة نفسية – “العقلية التضخمية” كما أسميها – وقد نسف الاحتياطي الفيدرالي مصداقيته. لذلك حظا سعيدا في التعامل معها.

ذكر بنك الاحتياطي الفيدرالي أن طباعة النقود تساعد العاملين في التحول إلى درجة البكالوريوس.

كان الاحتياطي الفيدرالي يصيغ سياساته النقدية المجنونة ورفضه التعامل مع التضخم كطريقة لمساعدة الطرف الأدنى من سوق العمل. ولكن هذا هو بجلاء BS. وعرف الاحتياطي الفيدرالي ذلك. أدى انفجار التضخم هذا إلى تراجع الأرباح في الساعة عن تضخم مؤشر أسعار المستهلكين للشهر الحادي عشر على التوالي ، مقارنة بالعام السابق ، الذي بدأ في أبريل 2021.

بعبارة أخرى ، انخفضت المكاسب “الحقيقية” للشهر الحادي عشر على التوالي ، بفضل التضخم الهائل للاحتياطي الفيدرالي – على الرغم من الزيادات الكبيرة في الأجور وأشد سوق العمل ضيقًا في جيلنا. يؤثر التضخم على أولئك الأشخاص الذين يكسبون رزقهم من العمل الفعلي ، وليس أولئك الذين يجلسون على كومة من الأصول.

هذا هو ثمن قمع سعر الفائدة وطباعة النقود ، والثمن يدفعه الأشخاص الذين يعملون من أجل لقمة العيش.

لكن انتظر … كانت هناك مجموعة صغيرة من المستفيدين الهائلين من سياسات بنك الاحتياطي الفيدرالي.

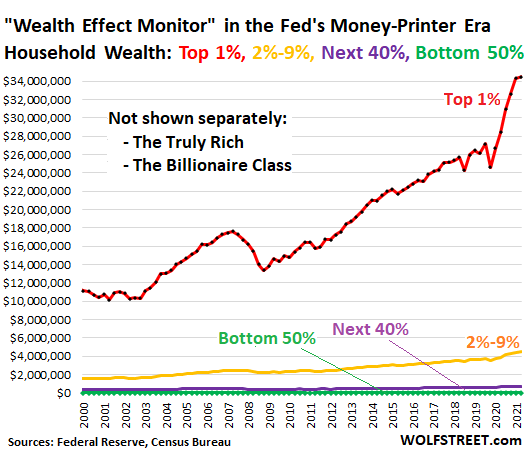

لطالما كان هدف الاحتياطي الفيدرالي للسياسة النقدية الرسمية هو “تأثير الثروة. ” تم الترويج لتأثير الثروة في العديد من الصحف الفيدرالية ، بما في ذلك من قبل جانيت يلين في عام 2005 ، عندما كانت لا تزال رئيسة بنك الاحتياطي الفيدرالي في سان فرانسيسكو. بموجب هذا المبدأ ، استخدم بنك الاحتياطي الفيدرالي السياسات النقدية (كبح أسعار الفائدة والتيسير الكمي) لتضخيم أسعار الأصول التي تجعل مالكي الأصول (الأثرياء بالفعل) أكثر ثراءً. الفكرة هي أن الأثرياء ينفقون القليل من هذا المال ، وأن هذا سوف يتدفق بطريقة ما.

إن ما أنجزته عقيدة تأثير الثروة – وبكفاءة أسية خلال التيسير الكمي المجنون وقمع أسعار الفائدة منذ مارس 2020 – هو أكبر تفاوت في الثروة على الإطلاق.

لي “مراقبة تأثير الثروة“يستند إلى بيانات الاحتياطي الفيدرالي حول ثروة الأسرة (المعرَّفة على أنها أصول مطروحًا منها الديون) حسب فئة الثروة لـ” 1٪ “و” 2٪ إلى 9٪ “و” 40٪ التالية “و” أدنى 50٪. ” يأخذ My Wealth Effect Monitor بيانات الاحتياطي الفيدرالي إلى مستوى الأسرة الواحدة.

ما يجب على بنك الاحتياطي الفيدرالي فعله الآن للتخفيف من آثار أخطائه المتهورة في السياسة.

لا يستطيع بنك الاحتياطي الفيدرالي التراجع عن أخطاء السياسة الجسيمة التي ارتكبها خلال العامين الماضيين. ولكن يمكن أن يضع حدا لهم في المستقبل ، ويمكن أن يخفف من الآثار المدمرة التي تحدث الآن في الاقتصاد ، ويمكن أن يمنع تلك الآثار من الخروج عن نطاق السيطرة تمامًا.

لذلك لم يكن هذا ما كان يجب على بنك الاحتياطي الفيدرالي فعله – هذه قصة مختلفة – ولكن ما يجب أن يفعله الآن ، بدءًا من اجتماعه في 16 مارس:

ابدأ في تفريغ الميزانية العمومية (تشديد كمي) حاليا بمعدل ما يقرب من 200 مليار دولار شهريًا ، من خلال كليهما ، مما يسمح لجميع الأوراق المالية المستحقة بالتداول دون استبدال ، و عن طريق البيع المباشر للأوراق المالية ذات آجال الاستحقاق الأطول المتبقية ، مثل سندات 30 عامًا مع 29 عامًا متبقية للتشغيل ؛ هم بحاجة للذهاب أولا.

قم بتشغيل QT في المقدمة، مع ال الغرض المعلن والصريح المتمثل في زيادة العائدات طويلة الأجل. تشغيل QT في “الخلفية” على طيار آلي ، كما قال باول ، هو مجرد شيء أخرق. الغرض من QT هو زيادة العائدات طويلة الأجل ، تمامًا كما كان الغرض من التيسير الكمي هو خفض العوائد طويلة الأجل. والغرض من ذلك هو زيادة منحنى العائد بينما يقوم بنك الاحتياطي الفيدرالي برفع معدلات الفائدة قصيرة الأجل.

على وجه التحديد ، بيع محمد بن سلمان على الفور. تبلغ آجال استحقاق MBS 15 عامًا و 30 عامًا. يتلقى حاملو الأموال مثل الاحتياطي الفيدرالي مدفوعات أساسية تمريرية من مدفوعات الرهن العقاري وعندما يتم سداد الرهون العقارية ، كما هو الحال في المرجع أو بيع منزل. في سوق الإسكان مع انخفاض معدلات الرهن العقاري ، تزدهر مبيعات إعادة بيع المنازل ، وتتحول هذه المدفوعات الرئيسية المارة إلى السيول ، وسينخفض MBS في الميزانية العمومية لمجلس الاحتياطي الفيدرالي بسرعة.

لكن في هذا ارتفاع معدل الفائدة البيئة ، يتباطأ سوق الإسكان ، ويتباطأ المرجع ، وتتباطأ المدفوعات الرئيسية المارة إلى حد ضئيل. لهذا السبب يجب على بنك الاحتياطي الفيدرالي بيع MBS الخاص به على الفور لإخراجهم من الميزانية العمومية بالكامل في غضون عامين.

اوقِف السوق بمبيعات الأوراق المالية: في كل مرة تنخفض فيها العوائد على المدى الطويل قليلاً ، اغتنم الفرصة للبيع المزيد من الأوراق المالية. أي مستثمر جيد يحاول تفريغ سندات الدين سيفعل ذلك. هذا من شأنه أن يبقي منحنى العائد حادًا.

رفع أسعار الفائدة قصيرة الأجل بمقدار 100 نقطة أساس في 16 مارس، للتواصل بطريقة يفهمها الجميع أن بنك الاحتياطي الفيدرالي جاد في إنهاء سمعته كمحرق للتضخم واستعادة مصداقيته المدمرة كمكافح للتضخم. ثم استمر في رفع الأسعار بزيادات أصغر ، مثل 50 نقطة أساس في كل اجتماع هذا العام. سيؤدي ذلك إلى رفع معدل سياستها إلى حوالي 4.5٪ بنهاية العام ، مع احتمال تجاوز معدل التضخم 8٪.

إن تحميل زيادات أسعار الفائدة وكسر “العقلية التضخمية” قد يساعد في إعادة التضخم إلى الانخفاض في وقت أقرب. سيؤدي التراجع عن كثب إلى سحب هذا الأمر وترك التضخم يسوء أكثر فأكثر ، مع ضرورة أن يكون لمعدلات الفائدة المرتفعة والمرتفعة أي تأثير على التضخم.

رسمياً التخلي عن “وضع الاحتياطي الفيدرالي. ” دع الأسواق تجد طريقها الخاص. الأسواق جيدة في ذلك. تجلب عمليات البيع تطهيرًا تمس الحاجة إليه من التجاوزات والكثير من الفرص. يجب السماح للأسواق بالعمل بشكل صحيح كما تفعل الأسواق.

قم بإزالة QE من صندوق الأدوات مرة واحدة وإلى الأبد. التيسير الكمي هو سياسة مدمرة تخلق تفاوتًا في الثروة ، وتضخمًا في أسعار الأصول ، وفي النهاية تضخم أسعار المستهلك. آثاره على الاقتصاد الحقيقي ضئيلة. يجب إلقاؤها في سلة المهملات.

بدلاً من ذلك ، استخدم تسهيلات إعادة الشراء الدائمة إذا أغلق سوق الخزانة. من المحتمل أن يكون بنك الاحتياطي الفيدرالي لهذا الغرض أعاد إنشاء مرافق إعادة الشراء في عام 2021 ، بعد إغلاقها في عام 2008. لا حاجة للتيسير الكمي.

السماح بإعادة هيكلة الديون وحالات الإفلاس لتسوية الديون المفرطة في الاقتصاد. إذا كان لدى الشركات ديون كبيرة جدًا ، فعليها إعادة هيكلة هذا الدين على حساب المستثمرين. هذه عملية أساسية صحية للرأسمالية. في فترتي ركود متتاليتين ، أوقف الاحتياطي الفيدرالي هذه العملية من الظهور. الآن هناك تجاوزات ضخمة ، تغذيها سنوات من أسعار الفائدة شديدة الانخفاض. قوانين الولايات المتحدة والأسواق مناسبة تمامًا لحل هذه المشكلة.

لكن بدلاً من ذلك ، سيحاول باول هندسة هبوط سلس.

نعم ، سيقوم بنك الاحتياطي الفيدرالي برفع أسعار الفائدة وسيقوم بتخفيض ميزانيته العمومية. لكنهم سوف يتأرجحون ويصرون على أن يكونوا قادرين على تحقيق هبوط ناعم من خلال عدم القيام بما يكفي ، وكلما طالت أقدامهم ، كلما زاد التضخم الراسخ ، وكلما طال أمده ، وصعوبة طرده. وكلما طالت مدة كفاح الاحتياطي الفيدرالي لاحتوائه.

استمتع بقراءة WOLF STREET وتريد دعمه؟ استخدام أدوات منع الإعلانات – أفهم السبب تمامًا – ولكن هل ترغب في دعم الموقع؟ يمكنك التبرع. أنا أقدر ذلك كثيرا. انقر فوق كوب البيرة والشاي المثلج لمعرفة كيفية القيام بذلك:

هل ترغب في أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

“مدمن ثقافة البوب. عشاق التلفزيون. نينجا الكحول. إجمالي مهووس البيرة. خبير تويتر محترف.”

:max_bytes(150000):strip_icc():focal(749x0:751x2)/Shohei-Ohtani-dog-first-pitch-tout-1-082924jpg-953710b5907e41dfa6827ec1c99cf28b.jpg)

/cdn.vox-cdn.com/uploads/chorus_asset/file/25594197/Genki_TurboCharger_Hero.jpg)

More Stories

تم إيقاف الأسهم بعد إصدار مبكر واضح

“فوت لوكر” تتخلى عن نيويورك وتنتقل إلى سانت بطرسبرغ بولاية فلوريدا لخفض التكاليف المرتفعة: “الكفاءة”

Yelp تقاضي Google بسبب انتهاكات مكافحة الاحتكار